失敗年鑑2006

ライブドア事件

経営コンサルタント

柳澤信一郎

法の目をくぐった代償

|

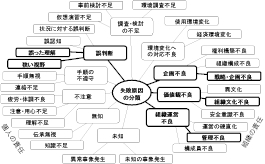

ライブドア事件の原因分析 [

拡大

]

|

【シナリオ】

|

|

|

原因

|

|

|

|

行動

|

|

|

|

結果

|

【概要】

小泉改革の象徴的存在として、「師匠」村上世彰氏らとともに一世を風靡した堀江貴文氏は、1996年に資本金600万円で設立した有限会社を、

わずか10年でピーク時株式時価総額1兆円近くのライブドアグループへ急成長させた。しかしその急ぎ過ぎ、手段を選ばない事業拡大の途上、

証券取引法違反容疑で二度にわたり逮捕され、グループは本業ともいえるインターネット関連事業を残す形でほほ解体された。

人生の目標は成功、成功とはより多くの金を稼ぐこと、と言い放ち、しかしそれで得られるのが、貧乏人とは違う世界で、

好きなものを食べ、いい女を、、、と公言する何ともやるせないその哲学は、ベンチャーの旗手として活躍する原動力にもなったが、

法律違反でなければ、見つからなければ、何をやっても稼ぐが勝ち、という倫理性の欠如ゆえに多くの個人投資家や機関投資家などに多大の損失を与えた。

本稿ではライブドア事件とはなんだったのか、その原因と対処策について概観した。

【発生日時】

2006年

|

1月16日

|

東京地検特捜部がライブドア本社、堀江宅などを家宅捜査。

捜査開始直前の東証マザーズ株価終値696円×約10.5億株、時価総額 7、300億円、株主約22万人

|

|

1月18日

|

東京証券取引所 取引急増のため株式全銘柄の取引を20分繰りあげて終了

|

|

1月23日

|

堀江社長、宮内取締役ら4人、証券取引法違反(偽計取引、風説の流布)容疑で逮捕

|

|

2月13日

|

堀江社長ら4人とライブドアら2社、証券取引法違反で起訴

|

|

2月22日

|

堀江前社長ら4人、証券取引法違反(粉飾決算)容疑で再逮捕、熊谷新社長も

|

|

3月13日

|

証券取引等監視委員会、堀江らライブドアを証券取引法違反(有価証券報告書虚偽記載)の疑いで東京地検に告発

東京証券取引所、ライブドアとライブドアマーケティングの4月14日付け上場廃止を決定

|

|

4月13日

|

ライブドア、マザーズ上場廃止前日最終取引。終値 94円、時価総額986億円

|

【経過】

堀江を中心とするライブドアグループは96年4月の有限会社設立から僅か4年後の00年4月、

ITブームにぎりぎり間に合うタイミングで東証マザーズに上場し、「世界一の企業」へと急成長を目指していった。

そのスピード成長のために企業買収・合併(以下「M&A」)を活用し、その際、資金調達の制約を乗り越えるためちょうど可能となっていた株式交換手法を多用した。

この株式交換を自社の高株価でより有効にするため、ITベンチャーとしての成長期待をあおり、また大幅な株式分割による一時的な現物株不足を用い、

また時価総額経営、株主重視を標榜した。

ところが、この方式に不可欠な売上・利益の成長をインターネット関連等のIT本業で作れず、金融事業への依存度を高めていった。

堀江の急成長志向・計画必達主義に応えるため、やがて金融部門は投資家の顔が表に出ない投資事業組合の仕組みを用いて売上と利益を捻出する方法を編み出し、

これが証券取引法(現、金融商品取引法、以下当時の名称による)違反による堀江らの二度の逮捕と、マザーズ上場廃止につながった。

結果として、堀江が株式会社で最も大切であるとうたっていた株主、

その資産であるライブドアの株式時価総額を7,300億円(強制捜査時)から987億円(上場廃止時)へと僅か14%に下落した。

堀江らの証券取引法違反容疑は一回目の逮捕が「風説の流布」「偽計取引」、二回目の逮捕が有価証券報告書の虚偽記載、いわゆる「粉飾決算」である。

このうち「風説の流布」とは株価操作の目的で虚偽の情報や根拠の無い噂を流すこと、「偽計取引」は株価操作を目的として人を騙したり、

事実に基づかない情報を流したりすることをいう。グループ内ファンドが有するマネーライフ社の買収を外部から買収したように情報を流し(風説の流布)、

また、グループ内ファンドで株式売却益が発生し、資金元のライブドアファイナンスに環流した際、金融業者であるライブドアファイナンスとして売上計上したのはよいが、

親会社のライブドア連結決算では自社株式売却益であり売上高でなく特別利益に計上すべきものである、などが粉飾決算に当たるとされた。

影響は単にライブドアにとどまらず、マザーズへの不信感を生み、さらには当時のデイトレーダー取引件数急増で東証システムが能力限界に近づき一時停止したこともあり、

一部上場株価指数も引き下げた。

堀江が1996年、東大在学中に起業した時からライブドア事件までの主な経過を表1に示す。

表1 堀江起業からライブドア事件までの経緯 [

拡大

]

ライブドア人気が高まったのは、2004年6月の近鉄バッファローズ買収計画発表以来である。

その後、高崎競馬などの再建計画やニッポン放送買収をめぐるフジサンケイグループとの戦い、

その中での言動は、片や「閉塞感」を打ち破る「改革の旗手」、片や事業や社会の常識を知らない「ならず者」として脚光を浴びた。

【背景】

ライブドアグループが急成長を遂げ、多くの個人投資家の夢をかき立てて資金を吸収していった背景には、

1990年代の金融制度改革による株式分割や株式交換などに関する規制緩和、新興企業向けの東証マザーズの開設などの条件があった。

これら各種の規制緩和が、それによる弊害を予防するための条件整備が不十分な中で、

その隙間もつきながら株価の維持・上昇を図って資金調達を進めてきたのがライブドアの方法であった。

同時に、内外に蓄積された膨大な金融資産や自由化により我が国への流入が促進された海外ファンド資金など、有利な投資の場を求めた資金の奔流がある。

外資系等のファンドにとって、ライブドアの積極的投資は、資産売却の相手として、あるいは新たな資金運用手段としての格好のターゲットであった。

フジテレビグループとのニッポン放送株獲得をめぐる抗争は、

すでに低単価でニッポン放送株を仕入れていた外資系ファンドやこれに連なる村上ファンドにとっての格好の「出口」を提供し、

またニッポン放送株取得の資金調達のために外資系金融機関に発行されたMSCBも資金の出し手が短期間で確実に1割以上の利益を上げられる方法であった。

個人投資家はその成長性に期待して、また国内機関投資家はマザーズの一割にも達する時価総額の大きさからライブドアへ投資した。

【原因】

本事件の原因は様々な要因が複雑に絡まっているが、以下5つの主な原因に括ることができる。

(1) 堀江の経営哲学と自身の成長不足

(2) 証券取引(含む開示)に関わる制度・ルールの未整備

(3) 会計監査のあり方

(4) 投資家の判断力

(5) マスコミの分析力

以下、これら5つの要因について詳述する。

(1) 堀江の経営哲学と自身の成長不足

わずか10年で資本金600万円の有限会社をピーク時時価総額9,800億円の企業に育てた原動力は「時価総額世界一」を目指す堀江の情熱と才能であり、

何事も過去にとらわれず、新しい事業を取り込んでいくどん欲さであろう。社名の「ライブドア」ですら買収した企業のものだ。

企業、とくに新しい企業が成長するもっとも重要な原動力は経営者の夢であり戦略である。

それが顧客や経済環境に適合し、具体的な経営方式で裏づけられれば、その容量の大きさに応じて成長することができる。

ところが堀江の夢と経営哲学には下記のような問題があった。

(2) 証券取引(含む開示)に関わる制度・ルールの未整備

ライブドアがもちいた制度の隙間は下記のようなものであった。

(3) 会計監査のあり方

- 当時監査していたのは神奈川監査法人(のち港陽監査法人)で監査報告書にサインをしてきた代表社員の公認会計士、小林元と、弁護士大橋、

およびライブドアの宮内は オン・ザ・エッヂが上場した2000年11月、(株)ゼネラル・コンサルティング・ファーム(通称「ゼネコン」)を設立し、

会計事務、会計監査、給与計算のアウトソーシング、企業合併の斡旋、投資事業組合財産の運用などを手がけ、不正の温床になったと言われる。

監査人小林が顧客側役員の宮内と同じ会社の役員をしていた点で、監査人の独立性上問題であるとされる。

小林は2003年7月にゼネコン社の取締役になったのち、12月にライブドアの決算監査報告書を書き「会社と監査法人、

または関与する会計士との間に、公認会計士法の規定により記載すべき利害関係はない」と記載した。

また不正を見逃し、むしろ知恵を貸してまでしていたようだ[参考文献3]。

- そもそも監査する企業から報酬を得ている監査法人が客観的な監査ができるか、という問題提起もある。

- 前述の田中氏によれば、監査人は「物わかりのよい」監査人ではなく、日頃から言うべきことを言うことによって信頼関係を作っておくべきで、

例えば、ライブドアファィナンスによるファンド組成自体がおかしいという。

ファンドは資金も営業もライブドアファィナンスと実質一体、しかもライブドアファイナンスは利益が出ていて税務上のメリットもない。

つまり、ライブドアファィナンスの投資であれば必要な個別銘柄毎の評価損計上の可能性があるところを、

ファンドのポートフォリオという入れ物にいれて免れるためのようだ[参考文献3、p176-177]。

(4) 投資家の判断力

- 堀江は自ら時価総額経営を標榜し、株式市場に絶えずサプライズを与え続け、20万人を超える個人投資家をライブドアに呼び込んだ。

「同社の株主総会は、株主総会というより、さながらファンクラブの集いだった。

個人投資家の多くは、ライブドアの経営実態を吟味するより、話題性と株価のチャートだけを頼ってライブドアの株を購入した」[参考文献3、p215]。

- (一連の騒動が終わった)2005年10月、ライブドアの熊谷は、ニッポン放送買収に踏み切った真意を次のように語ったという、

「『当社も含めてIT計企業の時価総額が、実態以上に高すぎる状態が続いています。IT相場はたぶんこの1、2年で終わると思うので、

株価が高いうちに資金調達をし、実体のある会社を取り込みたかったんです』、、

彼らは、自分たちが虚業であり、虚像であることを正確に認識していた」[参考文献3、p116-117]。

- 貢ぐファンは別として、冷静な投資家はこのような状況を少しでも見抜くことはできなかったろうか。

たとえばフジテレビと争っていた2005年3月刊行の会社四季報には「情報・通信業」に属するライブドアの連結売上比率のうち「e‐ファイナンス」

の比率が53%とでている。また「会社の概況」には「『膨張』ポータルやネットショッピング拡大」などに続き

「経常利益112億円計画は投資事業と買収次第」とある。売上高は2003年9月期108億円から2006年9月期850億円予想と僅か3年で8倍、

当期利益に至っては同じく5億が70億円と14倍である。しかし、1株あたりの利益は2005年9月予想が9.0円、翌期で10.8円。

IT関連株は概して高く買われているとはいえ、株価が300‐400円に対してせいぜい3%程度である。

- 日本で株価にもっとも影響を与えるのは経営者による業績予想だと言われる。

ライブドアの予想値は表3、図1に示すように驚異的な伸びであり、しかもそれを実現してみせた。

しかし当時、ライブドア株は無配であり株主はリターンを株価上昇のみに期待していたことになる。

その前提としてこのような急成長が折り込まれているとすれば、その後も同様に急成長せねばならず、

それは急激に立ち上がる曲線を描くことになる。

堀江ら幹部には、この成長そのものを、そして成長した事業体を直接、間接にコントロールするための覚悟と急速な力量の成長が必要になる。

それがどの程度危うさをもつか、マスコミによる豊富な露出内容からみれば外からも判断できたのではなかろうか。

表3 ライブドア発表のグループ業績(金額単位:百万円)

図1 ライブドア発表のグループ業績(金額単位:百万円)

- 業績を見る際に、売上や利益が直接表示されている損益計算書だけでなく貸借対照表やキャッシュフロー(CF)計算書を合わせてみることにより、

個人投資家でもその会社がおかしな決算をしていないかは分かるという。

表4のように、ライブドアはあまりに変化が大きい。また2004年9月期に営業CFが前年比で桁違いに伸びている。

営業CFは一般的に税引き前利益の約40%程度だが、税引き前利益54億500万円に対して営業CF103億4,100万円はあまりにアンバランス、

など全体として一見しておかしい点がいろいろとある[参考文献5]。

表4 ライブドア資産、売上・利益、キャッシュフロー(CF)推移

(金額単位:百万円)

(4) マスコミの分析力

- 一般人と比べて新聞、テレビなどのマスコミは、情報力も分析力も優れているはずである。

しかし往々にしてそのときの流れにのった表面的な報道が繰り返される。

- ライブドアは2004年6月、「近鉄バファローズ」買収に名乗りを上げて一躍有名になったが、その後、9月に仙台市を本拠地とする新球団の加盟申請、高崎競馬場、

さらにはニッポン放送株の大量取得(2005年2月より)によるフジテレビ経営陣とのフジサンケイグループ争奪戦などで連日マスコミをにぎわし、

2005年9月には衆議院選挙立候補、さらに同年12月には日本経団連に入会を果たした。

- この間、ライブドア株主は2003年9月に僅か9,000名であったが、2004年9月、15万4,000名、2005年9月、22万名と急拡大した。

この増加にはニュースからワイドショー、

さらには堀江のバラエティ番組出演などでマスコミに登場した広告宣伝効果が多大に寄与したことは想像に難くない。

- 2006年1月の捜査以降は一転して批判的な報道に転じている。しかし、マスコミの手のひら返しは毎度のことといってよい。

「事前」に複雑な手法そのものの合法性や経営手法の可能性・危険性の指摘をマスコミ、特にTVに求めるのは期待のしすぎかもしれない。

むしろ、極力、ありのままの企業実体、経営者の言動を報道してもらい、受け手の側でそれを判断するのが一番であろうか。

【対処】

堀江の逮捕、辞任を経てライブドアは、以下の取り組みを行った

- ライブドアグループは新体制のもと、グループの中核事業をポータルサイト「Livedoor」関連に定め、

ファイナンスなど非中核事業の売却を進め、グループ企業を再編成した。

- コーポレートガバナンスを最重要課題に位置づけ、各事業部長などで構成される経営委員会などでの情報共有化や、社外取締役を半数とする、

さらには持株会社の下に事業部門を分社化して配する体制に移行したうえで、グループ会社への社外取締役派遣などを行った。

- コンプライアンス強化委員会を設置し、経営理念、倫理綱領、行動規範などを定め、内部通報制度をグループ会社全体に広め、

勉強会を開催するなどの施策を講じている。

【対策】

- 法の抜け穴探しの手法を封ずる・・・イタチごっこにはなるが、

すくなくとも規制緩和に際して海外の例などから問題を生じそうな点についてはあらかじめ法律などでルール化するか、

あるいは個別事例に対応して証券取引等監視委員会等が基本的な法律の趣旨に即して規制できるような手だてが必要である。

- あらゆる組織における倫理観の向上・・・見つからなければ良いという、臭いものにはふたという風潮は社会に広まっているだけに簡単ではない。

しかし、企業における内部統制制度の整備の一環としてコンプライアンスへの取組みも進み、

2008年4月から上場会社における財務情報の適正開示のための体制整備が義務づけられる。内部通報制度も内部統制の一環として運用されている。

ただしこれらの制度も経営者自身の故意に対しては限界がある。

- 監査品質向上・・・金融庁や日本公認会計士協会などによる監査品質向上の施策がある。

たとえば監査人の独立性を保ち、顧客との監査人との間に緊張関係を維持するため、公認会計士、

特に監査責任者を定期的に変える制度であるローテーション・ルールについて、

公認会計士法上の7年からさらに短く協会の自主ルールとして5年に向かおうとしている。

- 個人投資家の判断力向上・・・個人の資金は株式市場にもっと入って良いだろう。各企業の情報収集もインターネット活用により飛躍的に容易になった。

しかし、個人は情報収集力や分析力においては機関投資家と比べると相当に不利である。その機関投資家すら株価予測は至難の業という。

耳寄り情報も全て株価に織り込まれているともいう。とすれば短期で高いリターンを得ようとする無謀なことは避け、

日常生活の限られた時間による可能な範囲で、自分なりの判断力をみがき、伸ばしたい企業に長期的に投資するのがふさわしいのだろう。

個人投資家教育も如何にうまく儲けるかではなく、いかに損をしないか考えることだ。

【知識化】

要するにライブドア事件とは、社会システムの抜け穴に目をつけ他人の損失を意に介さず自分の利益を追求した人間と、

その派手なパフォーマンスに踊ったマスコミと投資家の失敗であった。

今後同じような失敗を繰り返さないためには、社会システムの成熟も望まれるが、その構成員である個人も、マスコミや人の雰囲気、

根拠のない人づての話だけを元に行動を起こすのではなく、正しい情報をベースに自分で物事を判断するよう成熟をしなければならない。

本事件からは以下の知識を得た。

- 合法であれば何をしても良いという考えは誤りである。

- 会社業績は損益計算書だけでなく、貸借対照表やキャッシュフロー計算書なども参考に総合的に評価しなければならない。

- マスメディアは、高視聴率を目的に番組を制作する。その意見を鵜呑みにするのではなく、視聴者は自分で判断をするべきだ。

【後日談】

2005年1月23日の堀江、宮内、岡本の取締役3名とライブドアファイナンス社長の中村が逮捕された翌日、

熊谷を代表取締役とし2004年12月にライブドアグループ入りしていた会計ソフト会社「弥生」の社長、平松を執行役員社長する新体制をスタートさせた。

しかし、2005年2月22日には熊谷も逮捕された。

フジテレビのライブドア株式はUSEN宇野社長が一時、引き受けたが、個人投資家の手放した株式は概ね外資系機関投資家の手に渡り、

また平松社長の出身母体である「弥生」は710億円で、また金融事業は551億円で売却された。

2007年3月、東京地裁で堀江に懲役2年6カ月、宮内に懲役1年8カ月の判決が下された。

判決は検察側主張をほぼ全面的に認め、量刑に関して堀江については「短期的な企業利益だけを追求した者であって、

投資家への配慮といった上場企業の経営者としての自覚はみじんも感じられない」

宮内については「堀江被告によるライブドアの企業実態と乖離した業績予測値の設定」が考慮されている。

また他の被告および会社としてのライブドアは一審判決を受入れ、堀江、宮内だけは控訴している。

2007年4月にはライブドアホールディングスの傘下にライブドアや各社が入る持株会社に移行、

持株会社は経済産業省出身の経営コンサルタントが代表取締役社長、他の取締役5人はすべて社外取締役で、

その構成は企業再生に関わった弁護士やファンド経験者などとなった。

なお村上ファンドやライブドアとフジサンケイグループや阪神電鉄などの企業買収攻防戦は、M&A、TOB、新株予約権、ホワイトナイト、

など様々な言葉を人口に膾炙(かいしゃ)させた。

参考文献

|

1. | 「稼ぐが勝ち」堀江貴文,2004年,光文社

|

|

2. | 「虚構 堀江と私とライブドア」宮内亮治,2007年,講談社

|

|

3. | 「ライブドア監査人の告白」田中慎一,2006年,ダイヤモンド社

|

|

4. | 「ヒルズ黙示録 検証・ライブドア」大鹿靖明,2006年,朝日新聞社

|

|

5. | 「決算書の暗号を解け!」勝間和代、2007年,ランダムハウス講談社

|

|

6. | 「株式会社はどこへ行くのか」上村達男・金児昭、2007年、日本経済新聞社

|